中色鋁冶煉產業月度景氣指數報告

(2019年10月)

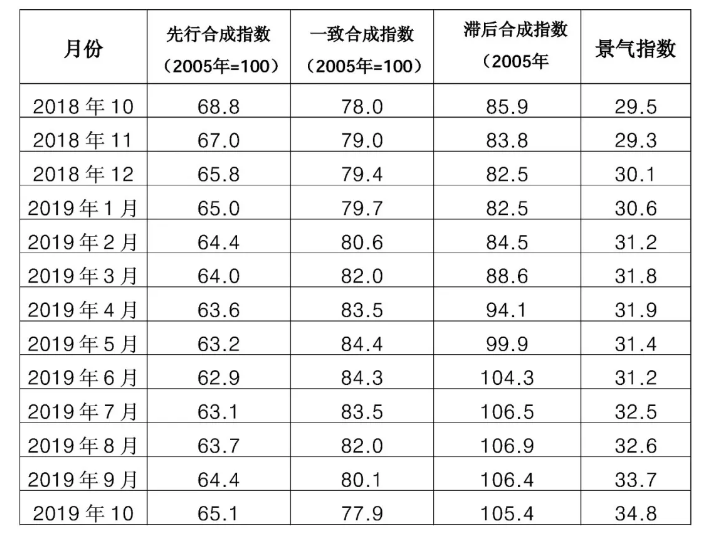

中色鋁冶煉產業景氣指數監測結果顯示,2019年10月份,景氣指數處于“正常”區間下沿,景氣指數和先行合成指數連續4個月回升,至34.8和65.1,環比分別提高了1.1個點和0.7個點。近13個月中色鋁冶煉產業景氣指數見表1。

表1近13個月中色鋁冶煉產業景氣指數

景氣指數位于正常區間

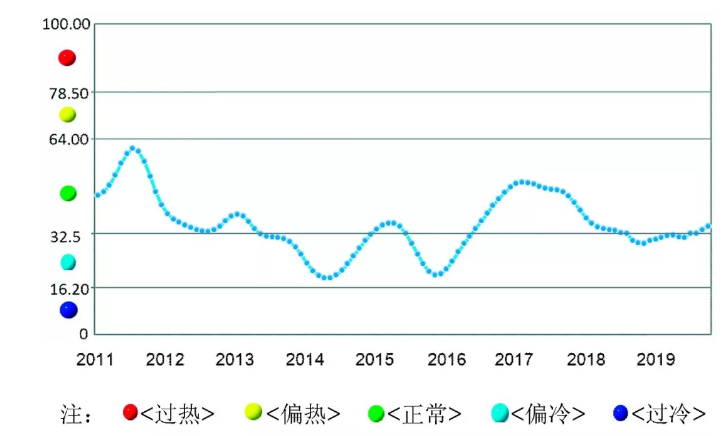

中色鋁冶煉產業月度景氣指數顯示,景氣指數自2019年下半年以來逐月回升。至2019年10月份,已連續4個月位于“正常”區間,景氣指數為34.8,環比上升1.1個點。中色鋁冶煉產業月度景氣指數走勢見圖1。

圖1中色鋁冶煉產業景氣指數趨勢圖

由中色鋁冶煉產業景氣信號燈(見圖2)可見,2019年10月份,在構成鋁冶煉產業景氣指數的10個指標中,LME鋁結算價、M2、發電量、鋁冶煉投資總額、商品房銷售面積、電解鋁產量、氧化鋁產量和主營業務收入等8個指標繼續處于“正常”區間;利潤總額和鋁材出口總量等2個指標處于“偏冷”區間。表明鋁產品外貿形勢依然嚴峻,且行業整體盈利水平不高。

圖2中色鋁冶煉產業景氣信號燈

先行合成指數小幅回升

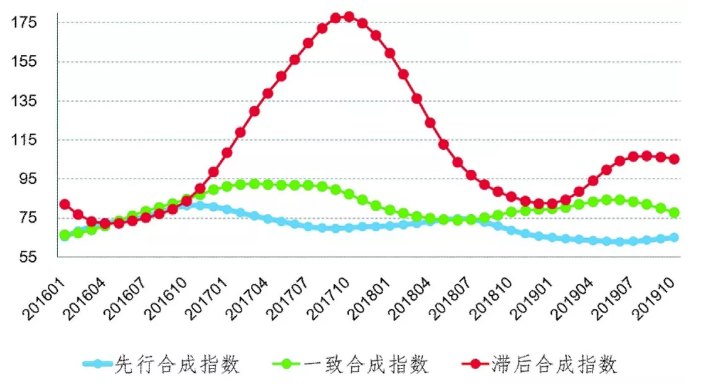

2019年10月份,中色鋁冶煉先行合成指數連續4個月回升,至65.1,環比增加0.7個點,增幅連續3個月逐月擴大。中色鋁冶煉產業合成指數曲線見圖3。

圖3中色鋁冶煉產業合成指數曲線

在構成先行合成指數的5個指標中,同比變化1降4升,其中LME鋁結算價同比下降13.2%;M2、鋁冶煉投資總額、商品房銷售面積和發電量分別增長了8.2%、10.4%、4.2%和5.5%。環比變化為2降3升,LME鋁結算價和商品房銷售面積分別環比下降0.2%和0.1%;M2、鋁冶煉投資總額和發電量分別增長了0.6%、0.2%和0.5%。

行業運行特點及形勢分析

2019年10月份,鋁冶煉行業總體延續了三季度以來供應低速增長、內需低迷、出口下降等運行特點,但在對內產業結構調整、對外經濟貿易談判等方面出現積極變化。具體表現為:

一是供給放緩。2019年前9個月,氧化鋁和電解鋁累計產量5559萬噸和2609萬噸,同比分別增長4.7%和1.1%,增速較前8個月分別回落1.1和0.4個百分點。受電解鋁事故性減產產能逐步復產、少數新建項目投產影響,10月份電解鋁運行產能環比有所增加,季調后產量為295萬噸,環比小幅增長0.3%。電解鋁產量增加,提高了對氧化鋁的需求。10月份,國內氧化鋁過剩規模有所收窄。在氧化鋁月度供應結構中,凈進口量環比增長24%,至15萬噸,氧化鋁季調后產量環比下降了0.5%,至609萬噸。

二是消費乏力。國內方面,房地產、汽車、電網等主要消費領域延續低迷走勢。2019年前9個月,房地產開發企業土地購置面積及商品房銷售面積同比分別下降20.2%、0.1%,房地產新開工面積及施工面積增速分別回落0.3、0.1個百分點;汽車產銷同比分別下降11.4%、10.3%;電網基本建設投資額同比下降12.5%。出口方面,受貿易摩擦及國內外鋁價倒掛等因素影響,鋁材及制品自下半年以來延續逐月回落的態勢。2019年10月份,未鍛軋鋁及鋁材出口43.1萬噸,環比下降0.9%,同比下降10.6%。前10個月,累計出口未鍛軋鋁及鋁材480.4萬噸,同比增長1.4%,增幅較前9個月回落1.4個百分點。與此同時,自2019年下半年以來,鋁制品出口也呈逐月回落之勢,9月份出口量20.6萬噸,環比下降0.6%,同比下降5.1%。盡管鋁消費整體偏弱,但供應減速促使去庫存效果持續,10月份鋁社會庫存量下降了10萬噸,至83萬噸。

三是微利運行。2019年10月份,氧化鋁均價繼續小幅上揚,電解鋁均價環比回落。其中,滬鋁主力合約均價環比下跌3.4%,至13823元/噸;氧化鋁現貨價格環比上漲2.1%,至2600元/噸。經季調后,2019年10月份,鋁冶煉行業實現主營業務收入595億元,環比減少2.4%,實現利潤9億元,環比減少24.3%,銷售利潤率1.6%,環比回落2.1個百分點,行業企業盈利面有所收窄。

綜上,2019年10月份鋁冶煉行業呈現供需雙弱格局,整體盈利水平較低,但盈利面超過80%。四季度進入供暖季,重污染天氣出現的可能性加大,應急減排錯峰生產對于供需兩側都將產生影響。隨著環保治理及監管力度趨嚴,鋁產能繼續向水電鋁資源豐富地區轉移,魏橋集團于10月份與云南政府簽訂合作協議,擬向文山州置換200萬噸電解鋁產能,布局調整持續推進。與此同時,中美貿易談判取得積極進展,雙方同意隨協議進展,分階段取消加征關稅,提振外貿信心。初步預計,2019年11月,鋁冶煉行業將會繼續處于“正常”區間下沿運行。

來源于:中國有色金屬報